از گذشته تا به امروز، نقش منابع بانکی در تامین نقدینگی پروژه های اقتصادی موجود در کشور و دلایلی که باعث عدم هدایت این منابع به سمت تولید و ایجاد اشتغال می شود یکی از سوالات همیشگی و نقدهای پر تکرار به سیستم بانکی کشور است. به نحوی که نمی توان این حقیقت را که بخش مهمی از تسهیلات ارائه شده به بنگاه های اقتصادی هرگز به سر منزل مقصود نرسیده و در ابتدا یا میانه راه، ره به ناکجا آباد برده است کتمان کرد. منابعی که حضورشان در اقتصاد ایران نه تنها باعث ایجاد تحول مثبتی در اقتصاد نشده است بلکه شرایط را بغرنج تر و فضا را نابه سامان تر کرده است.

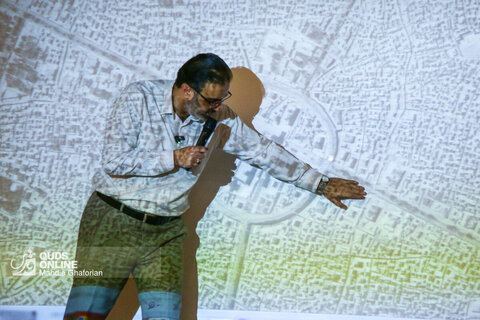

از این رو پایگاه خبری- تحلیلی قدس آنلاین در دومین نشست از "سلسه میزگردهای اقتصادی" خود به موضوع: «بانک، چالش های نظام بانکی در ایران و انحراف منابع بانکی از تولید به واسطه گری» پرداخته است.

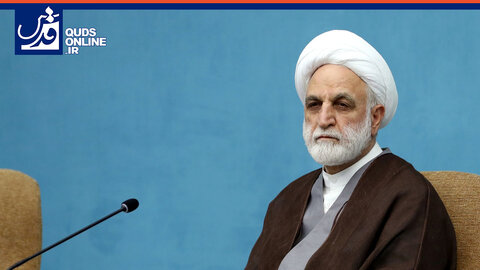

در این میزگرد دکتر عبدالحمید انصاری، مشاور رئیس کل دیوان محاسبات و مدیرعامل پیشین بانک ملی و دکتر محمدرضا رنجبر فلاح، از کارشناسان پولی- بانکی کشور که مدیر عاملی بانک تجارت را نیز در کارنامه دارد میهمان قدس آنلاین بوده و به سوالات ما در این زمینه پاسخ داده اند.

در این میزگرد موضوعاتی چون : نرخ سود بانکی، دلایل زیان دهی سهام داران بانک ها در بورس، چالش های نظام بانکی، عدم تاثیر گذاری نظام بانکداری در رفع محرومیت و... مورد بررسی قرار گرفته است. شایان ذکر است مشروح این میزگرد خواندنی که بیش از ۲.۵ ساعت به طول انجامید در روزهای آینده بر روی خروجی پایگاه خبری «قدس آنلاین» قرار می گیرد. در این متن کوتاه تنها به برخی از نکات اشاره از سوی میهمانان اشاره می شود:

عبدالحمید انصاری، مشاور رئیس کل دیوان محاسبات و مدیرعامل پیشین بانک ملی:

گرایش بانک ها برای تسهیلات دهی به برخی از حوزه ها به دلیل مشکلات ساختاری اقتصاد و عدم توازن سودهای حوزه های مختلف متفاوت است.

شفافیت صورت های مالی بانک ها از سوی بانک مرکزی دلیل اصلی زیان سهامداران بانک ها در بورس است.

بانک ها اگر فکری برای دارایی های سمی خود نکرده و اگر منطق تسهیلات دهی و شفاف سازی و نسبت های مالی قابل قبول را ارئه نکنند. هر آن در معرض این مشکلات قرار خواهند گرفت.

امروز اگر تکالیف دولت برای بانک ها صرفا در پرداخت تسهیلات ۱۰ میلیون تومانی ازدواج برای هر زوج اجرایی شود، به نظر می رسد منابع قرض الحسنه بانک ها حتی کفاف تسهیلات قرض الحسنه ازدواج را نیز نداده و با محدودیت جدی روبه رو شود.

به رغم انتقادات موجود به سیستم بانکی باید اذعان داشت در بسیاری از چالش های بانکی، دولت مقصر اصلی است نه سیستم بانکی.

دولت در مقاطعی قصد دارد کسری بودجه خود را با استفاده از منابع بانکی و تسهیلاتی که از بانک مرکزی از بانک ها برای اجرای پروژه ها دریافت می کند تامین کند و نگاه بودجه ای به منابع بانک ها دارد. در حالیکه منابع بانک ها از منابع بودجه ای متفاوت است.

نگاه بودجه ای دولت به منابع بانکی اشتباه است. این موضوع در نهایت منجر به افزایش بدهی های دولت به سیستم بانکی کشور است.

محمدرضا رنجبر فلاح، کارشناسان پولی- بانکی و مدیرعامل پیشین بانک تجارت:

وقتی دولتی قصد دارد برای تزریق منابع به برخی از صنایع یا بنگاه های خاص تسهیلاتی را در نظر بگیرد باید مابه التفاوت این تسهیلات ارزان را با هزینه واقعی آن پرداخت کند. که این موضوع با گذشت زمان باعث شد تسهیلات تکلیفی دولت به بانک ها به حداقل ممکن برسد.

خصوصی سازی بانک ها در طول دو دهه گذشته باعث کاهش سهم تسهیلات تکلیفی دولت به سیستم بانکی کشور شده است.

در بانکداری روز دنیا نظارت بر نرخ بازده داخلی پروژه ها اهمیت زیادی دارد که یکی از دلایل این موضوع این است که بانک به معنای واقعی، خودش را شریک مشتری می داند و برای همین بر تمام پرداخت های خود در مسیر سرمایه گذاری ها نظارت دارد.

در شراکت واقعی اگر توجیه اقتصادی طرح از سوی بانک اثبات نشود بانک هرگز به مشارکت ورود نمی کند.

طبق قانون اگر حتی بانک سود بالایی از سپرده های بانکی نصیب بانک شود، بانک برای پرداخت سود به سهامداران دارای محدودیت هایی است چرا که سودی که بانک مجاز است به سهامداران خود بدهد دارای سهم مشخصی از سود مشاع و غیر مشاع است.

بین افزایش نقدینگی و ایجاد تورم لزوما یک رابطه خطی برقرار نیست که ما فکر کنیم اگر حجم نقدینگی ۱۰ درصد افزایش یابد پس حتما تورم نیز ده درصد افزایش خواهد یافت.

در مقابل عرضه نقدینگی یک تقاضای نقدینگی نیز وجود دارد که به تعبیری اصطلاحا نقدینه خواهی نام دارد. اگر هم زمان با اینکه حجم نقدینگی افزایش یابد نقدینه خواهی نیز رشد کند دلیلی برای ایجاد تورم وجود ندارد.

نظر شما